Kreditumschuldung

Sie haben bereits eine Immobilienfinanzierung? Passen die Konditionen noch zu Ihrer derzeitigen Situation?

Wir vergleichen Ihre bestehende Immobilienfinanzierung und prüfen, ob sich eine Kreditumschuldung für Sie lohnt!

Immobilienfinanzierung umschulden

Optimierung Ihrer aktuellen Kreditkonditionen durch Kreditumschuldung

Passt Ihre Kreditrate noch zu Ihrer persönlichen Lebenssituation oder den wirtschaftlichen Rahmenbedingungen?

Immobilienfinanzierungen haben in der Regel eine lange Laufzeit. Innerhalb von 20, 25 oder sogar 35 Jahren kann sich einiges ändern. Ein Jobwechsel, die Änderung familiärer Verhältnisse oder sonstige Einkommensveränderungen können dazu führen, dass die bei Kreditvertragsabschluss vereinbarten Konditionen nicht mehr zu Ihrer Lebenssituation passen. Abgesehen davon könnten sich die gesamtwirtschaftlichen Rahmenbedingungen sowie Zinsmärkte seitdem verändert haben.

Bei einer Kreditumschuldung decken Sie einen oder mehrere bestehende Kredite durch den Abschluss eines neuen Kredites ab. Somit können Sie möglicherweise Ihre monatliche Kreditbelastung verringern und monatlich Geld sparen.

Lassen Sie sich am Besten von einem unabhängigen Finanzierungsexperten beraten, welche Möglichkeiten es gibt und wann es sinnvoll ist, Ihre Immobilienfinanzierung umzuschulden.

Möglichkeiten

Welche Optionen einer Kreditumschuldung gibt es?

- monatliche Kreditrate verringern

Wenn Sie Ihren bestehenden Kredit in einen neuen Kredit mit besseren Zinskonditionen umschulden, können Sie Ihre monatliche Kreditbelastung vermindern. - Umstieg von variabler Verzinsung auf Fixzinsen

Sollte sich Ihre Kreditbelastung aufgrund eines Anstiegs der variablen Zinsen erhöht haben, kann ein Umstieg auf Fixzinsen möglicherweise ratsam sein. Dies kann vorkommen, wenn Sie sich bei Kreditvertragsabschluss Ihres bestehenden Kredites für variable Verzinsung entschieden haben oder die Fixzinsperiode Ihres Fixzinskredites bereits ausgelaufen ist. - Beste Zinskondition holen

Sollten am Zinsmarkt derzeit bessere Zinsen verfügbar sein, können Sie durch einen Wechsel in einen neuen Kreditvertrag die günstigere Zinskondition absichern. Wir wägen mit Ihnen gemeinsam ab, wann sich das lohnt und welche Kosten zu erwarten sind. - Laufzeitänderung

Falls sich Ihre Lebenssituation im negativen oder auch positiven Sinn verändert hat, kann Ihnen eine Laufzeitveränderung Vorteile bringen. Sollten sich Ihre persönlichen wirtschaftlichen Rahmenbedingungen verschlechtert haben, führt eine Laufzeitverlängerung zur Streckung der Kreditlaufzeit und sohin zu einer Verringerung der monatlichen Belastung. Sollten Sie inzwischen deutlich mehr für Ihre Kreditrückführung aufwenden können und wollen, können Sie durch eine Laufzeitverkürzung eine Menge Geld sparen. - Konvertierung von Fremdwährungskrediten

Wenn Sie einen Fremdwährungskredit, wie einen Schweizer-Franken-Kredit (CHF-Kredit) oder anderen Fremdwährungskredit (bspw. YEN-Kredit), bedienen, Währungsverluste erzielt und sich Tilgungsträger nicht wunschgemäß entwickelt haben, kann eine Kreditumschuldung bzw. Konvertierung sinnvoll sein. Sie vermeiden dadurch weitere potenzielle Währungsverluste und finanzieren eine etwaige Finanzierungslücke auf eine Laufzeit aus, die für Sie passt. - Umstrukturierung mehrerer Kredite

Sollten Sie mehrere bestehende Kredite gleichzeitig haben, beispielsweise durch Erbschaftsangelegenheiten, kann eine Kreditumschuldung auf einen einzigen neuen Kredit für bessere Übersicht sorgen und eventuell sorgen.

Kreditumschuldung

Was gilt es zu berücksichtigen?

Immobilienfinanzierungen sind komplex genug. Bei einer Kreditumschuldung werden weitere Fragen auftreten. Welche Kosten fallen bei einer Kreditumschuldung an? Was müssen Sie als Kreditnehmer beachten? Kann ein bestehender laufender Kredit überhaupt gekündigt werden?

Dennoch kann eine Kreditumschuldung viele Vorteile bringen und zur Entlastung Ihrer Kreditbedienung führen. Um sicherzugehen, dass sich eine Kreditumschuldung für Sie lohnt, lassen Sie sich am Besten unverbindlich von einem unabhängigen Finanzierungsexperten beraten.

Ihre Immobilienfinanzierung umschulden

Ihre neue Finanzierung in 5 einfachen Schritten

- Kostenfreies Erstgespräch

Lassen Sie uns in einem unverbindlichen Gespräch über Ihre aktuellen finanziellen Verpflichtungen sprechen. Ist es sinnvoll, Ihre Immobilienfinanzierung jetzt neu zu strukturieren? Wir klären alle relevanten Kostenfragen für Sie. - Daten sammeln & Vereinbarung treffen

Wir nehmen alle erforderlichen Unterlagen auf, die die Bank für eine Kreditentscheidung benötigt. Durch die Vereinbarung zur Kreditvermittlung ermächtigen Sie uns als unabhängigen Kreditmakler, Angebote von verschiedenen Banken für Sie einzuholen. - Auswahl des besten Angebots

Nachdem eine positive Kreditentscheidung vorliegt, besprechen wir gemeinsam mit Ihnen die verschiedenen Angebote und wählen das passende für Sie aus. - Reibungslose Vertragsabwicklung

Wir begleiten Sie bis zur Unterzeichnung der Verträge in der Bank, um sicherzustellen, dass alles reibungslos verläuft. - Auszahlung und fortlaufende Betreuung

Sobald die Auszahlung erfolgt ist und die Kreditverträge unterzeichnet sind, wird die Kreditsumme zur Abdeckung Ihres alten Kreditkontos überwiesen. Auch nach Vertragsabschluss stehen wir Ihnen weiterhin zur Seite. Sollten sich bessere Konditionen ergeben, informieren wir Sie umgehend.

kredit berechnung

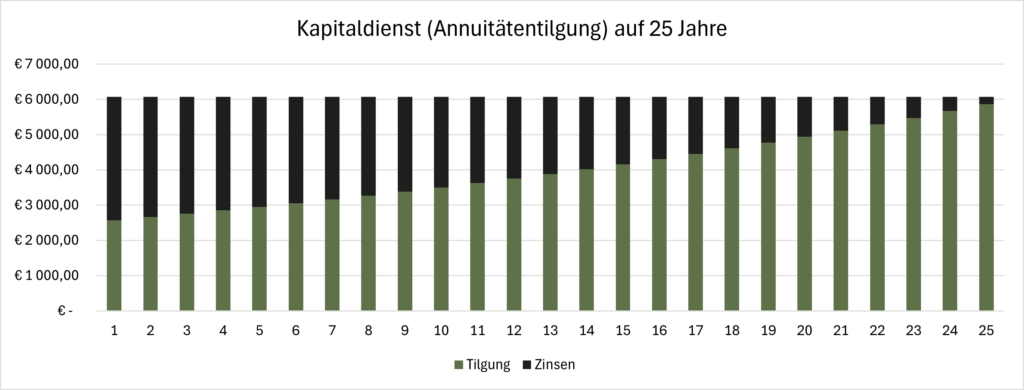

Wie funktioniert ein Umschuldungskredit?

Angenommen, Sie nehmen einen Umschuldungskredit für Ihre bestehende Immobilienfinanzierung über den Betrag von EUR 100.000,00 auf. – Welche Kosten sind zu berücksichtigen? Was zahle ich der Bank zurück?

Kompetenz

Stephan Mair, Experte für Immobilienfinanzierungen

Stephan Mair, MA, begann seine berufliche Laufbahn als Bankangestellter bei der Bank für Tirol und Vorarlberg AG. Später war er für die Investmentabteilung des Innsbrucker Immobilienentwicklers umfeld holding gmbh verantwortlich, wo er Beziehungen zu internationalen Kapitalgebern und Investoren aufgebaut hat. Die Erfahrung aus dem Bankwesen sowie der Immobilienprojektentwicklung verbindet das Beste aus beiden Welten.

Gebündelt findet sich diese Kompetenz in der Marke Investment Studio Mair wieder. Diese steht für nachhaltige und agile Werte, kann auf ein großes Netzwerk zurückgreifen und dennoch unabhängig agieren.

Gerne kümmere ich mich persönlich um Ihr Anliegen. Gemeinsam finden wir die ideale Immobilienfinanzierung für Sie!

Ihr Stephan Mair

Vorteile von Investment Studio Mair

Was bringt Ihnen ein unabhängiger Finanzierungsexperte?

Keine Zusatzkosten oder Mehraufwand

Alle Leistungen werden von uns direkt mit der Bank abgerechnet. Bei einer positiven Kreditentscheidung erhalten wir eine Provision vom Kreditgeber (Bank). Sie erhalten eine transparente Aufstellung sämtlicher Kosten.

Unverbindliche, persönliche Beratung in der Region

Immobilienfinanzierungen sind komplex genug. Wir beraten und begleiten Sie im Gegensatz zu vielen Online-Vergleichsportalen gerne persönlich und kostenlos. Stephan Mair ist als Finanzierungsexperte und Inhaber von Investment Studio Mair Ihr Ansprechpartner.

Flexible Terminvereinbarung (online oder persönlich)

Gerne kommen wir persönlich bei Ihnen vorbei oder wir tauschen uns per Videotelefonie aus. Persönliche Begleitung geht auch online.

Schnelle Kreditentscheidung

Durch unsere eigene Erfahrung im Bankgeschäft können wir den Kreditantrag so vorbereiten, dass dieser von den Entscheidungsträgern in der Bank noch schneller geprüft wird.

Langfristige, nachhaltige Begleitung

Wir bieten keinen Produktverkauf, sondern sind an einer langfristigen und nachhaltigen Kundenbeziehung interessiert. Bei Veränderung Ihrer persönlichen wirtschaftlichen Rahmenbedinungen, finden wir gemeinsam nachhaltige Lösungen. Wir analysieren auch die laufenden Veränderungen am Zinsmarkt für Sie.

Zeitersparnis

Wenn Sie mehrere Kreditangebote zum Vergleichen einholen, durchlaufen Sie bei jeder Bank einen ähnlichen Prozess. Die Besprechung Ihres Vorhabens, Datenaufnahme und Bonitätsprüfung dauert einige Zeit und wird bei jedem Bankgespräch separat vorgenommen. Durch unsere Betreuung sparen Sie Zeit. Wir nehmen Ihre Daten auf und erledigen den Rest.